- 品牌

- 格局,人民学习,珍岛集团,硅谷兄弟,安财,中企法顾

- 服务项目

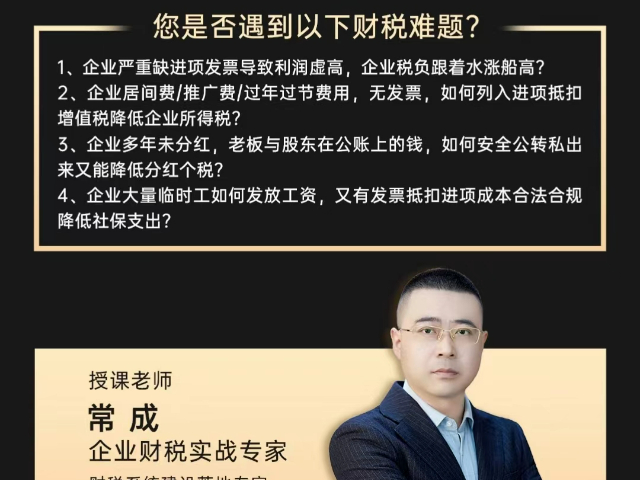

- 财税风险管控培训

增值税发票管理是企业财税风险的高发领域,需要建立全生命周期的管控机制。在发票取得环节,企业应当建立供应商资质审查制度,通过"三流一致"(合同流、资金流、发票流)验证发票真实性。发票开具环节要建立分级授权机制,严格管控开票权限,防范虚开发票风险。发票保管环节需实行专柜存放、电子备份双重保障,保存期限必须满5年。特别需要注意的是,随着全电发票的推广,企业要及时升级发票管理系统,实现自动化验真、查重和认证。某商贸企业因未及时验证供应商资质,取得虚开增值税发票,补缴税款及滞纳金380万元。建议企业建立发票风险评级制度,对高风险供应商实行预付款限制,运用区块链等技术实现发票信息可追溯,将发票管理纳入企业内控体系定期审计。走进威海格局财税课堂,学习财务报表深度分析技巧,精细识别企业潜在财务风险。成人财税风险管控培训预算

财税风险管控培训

社保缴费与财税处理的关联性日益紧密,社保违规往往伴随财税风险。部分企业通过 “拆分工资”(将工资分为基本工资与补贴,只按基本工资缴纳社保)降低用工成本,这种行为不但不符合《社会保险法》,还可能因税前扣除的工资薪金与社保缴费基数差异过大,引发税务机关对工资真实性的核查。某餐饮企业因社保缴费基数与个税申报工资差距悬殊,被税务机关认定为虚增成本,补缴企业所得税及罚款 70 万元。企业需确保社保缴费基数与个税申报工资、企业所得税税前扣除工资保持一致,规范工资核算流程,将奖金、津贴等纳入缴费基数。同时,关注社保费由税务机关征收后的征管强化趋势,及时为员工办理参保登记,避免因 “应保未保” 面临滞纳金处罚。建议人力资源部门与财务部门建立数据共享机制,每月核对工资表、社保缴费明细与个税申报数据,确保 “三表一致”,从用工源头防范联动风险。诚信财税风险管控培训常用问题威海格局财税风险管控培训,拆解个人所得税政策,助力企业合规代扣代缴。

税务稽查应对能力是企业财税风险管控的防线。稽查前企业应当开展自查自纠,梳理可能存在的风险点,准备好相关证明材料。稽查过程中要建立专业应对团队,统一口径,谨慎提供资料。某房地产企业因在稽查过程中随意补充资料,导致案件复杂化,目的是补税金额增加40%。对于稽查结论有异议的,可以通过陈述申辩、行政复议、行政诉讼等途径维护权益。在争议解决过程中,要善于运用税法解释规则和司法判例。建议企业建立稽查应对预案,定期开展模拟稽查演练,培养专业应对人才。同时要完善税务争议解决机制,建立案例数据库,对常见争议问题制定标准化应对策略。随着"智慧税务"建设推进,企业还需关注数字化稽查新特点,提前做好数据治理和电子档案管理工作。

企业税务合规体系建设是财税风险管控的首要环节。完整的税务合规体系应当包括三个层级:基础合规层、风险管控层和战略规划层。在基础合规层面,企业需要建立完善的发票管理制度、纳税申报流程和税务档案管理体系,确保日常税务操作的规范性。风险管控层则需要建立税务风险识别机制,定期开展税务健康检查,重点关注增值税发票管理、关联交易定价、税收优惠适用等高风险领域。战略规划层要求企业建立税务风险预警系统,将税务管理前置到业务决策环节。实践中,许多企业由于缺乏系统的税务合规体系,导致出现重复纳税、漏缴税款等问题。例如,某制造企业因未建立完善的研发费用加计扣除管理流程,三年累计损失税收优惠达1200万元。建议企业每季度开展税务合规性审计,运用信息化手段建立税务风险数据库,实现税务风险的动态监控和预警。威海格局财税风险管控培训,深挖研发费用加计扣除要点,助力企业创新。

在企业日常财税处理中,发票管理往往是风险高发区,却容易被忽视。部分企业存在取得虚开发票、发票开具与实际业务不符、发票信息不全等问题,这些看似微小的疏漏可能引发严重的税务处罚。防控此类风险需建立 “三流一致” 核查机制,即确保发票流、资金流、货物流(服务流)严格匹配。财务部门应在发票接收环节审核开票方资质、业务合同及物流凭证,对大额发票实施双人复核;同时利用电子发票查重工具,避免重复报销。此外,定期开展发票合规培训,提升业务部门对 “不合规发票不得报销” 的认知,从源头减少风险隐患。来威海格局学财税,深入了解股权激励税务处理,为企业激励计划护航。国内财税风险管控培训收费

威海格局财税培训,详解企业所得税汇算清缴要点,确保申报准确,规避税务风险。成人财税风险管控培训预算

企业在投融资过程中,财税风险贯穿资金筹集、使用及收益分配的全流程,稍有不慎便可能引发合规问题。某威海制造企业通过关联方借款筹集扩张资金,因借款利率超过金融企业同期同类利率 1.5 倍,导致超过部分的利息支出 800 万元无法在企业所得税前扣除,被税务机关调增应纳税所得额。股权融资也暗藏风险,若企业向自然人股东定向增发股份,未按 “财产转让所得” 代扣代缴个人所得税,将面临补扣补缴责任及 0.5-3 倍的罚款。投资环节需关注非货币性资产投资的税务处理,以房产等作价入股时,需按评估价确认资产转让所得,分期缴纳企业所得税,未及时申报将产生滞纳金。建议企业建立 “投融资税务预审机制”,在项目启动前由财务部门联合法务、业务部门进行税负测算,对关联借款利率、非货币性资产估值等关键指标进行合规校验,重大投融资项目聘请第三方税务师事务所出具风险评估报告,确保资金运作在财税框架内合规进行。成人财税风险管控培训预算

- 宣传财税风险管控培训哪个好 2025-12-06

- 综合财税风险管控培训内容 2025-12-04

- 推荐财税风险管控培训客服电话 2025-12-03

- 定制财税风险管控培训课程 2025-12-03

- 信息化财税风险管控培训方法 2025-11-29

- 宣传财税风险管控培训诚信合作 2025-11-13

- 智能化财税风险管控培训目的 2025-10-25

- 财税风险管控培训是什么 2025-10-24

- 财税风险管控培训计划 2025-10-10

- 宣传财税风险管控培训销售电话 2025-10-09

- 专注财税风险管控培训答疑解惑 2025-10-07

- 一对一财税风险管控培训联系方式 2025-10-02